С другой стороны, форфейтинг просто означает отказ от права. При этом экспортер отказывается от своего права, причитающегося в будущем, в обмен на мгновенную оплату наличными, с оговоренной скидкой, форфейтеру.

Первая и главная отличительная черта среди этих двух терминов заключается в том, что факторинг может быть с регрессом или без него, но форфейтинг всегда без регресса. Взгляните на эту статью, чтобы узнать больше о различиях между факторингом и форфейтингом.

Сравнительная таблица

| Основа для сравнения | факторинг | Форфейтинг |

|---|---|---|

| Имея в виду | Факторинг - это соглашение, которое конвертирует вашу дебиторскую задолженность в наличные деньги, и вам не нужно ждать выплаты дебиторской задолженности в будущем. | Форфейтинг подразумевает транзакцию, при которой форфейтер покупает претензии у экспортера в обмен на оплату наличными. |

| Срок погашения дебиторской задолженности | Включает дебиторскую задолженность с короткими сроками погашения. | Включает дебиторскую задолженность со средним и долгосрочным сроком погашения. |

| Груз | Торговая дебиторская задолженность на обычные товары. | Торговая дебиторская задолженность на средства производства. |

| Финансы до | 80-90% | 100% |

| Тип | Регресс или не регресс | Безоборотным |

| Стоимость | Стоимость факторинга несет продавец (клиент). | Стоимость форфейтинга ложится на зарубежного покупателя. |

| Оборотный инструмент | Не занимается оборотным инструментом. | Вовлекает дело в оборотный инструмент. |

| Вторичный рынок | нет | да |

Определение факторинга

Факторинг определяется как метод управления бухгалтерской задолженностью, при котором предприятие получает авансы в счет дебиторской задолженности от банка или финансового учреждения (называемого фактором). Факторинг имеет три стороны: должник (покупатель товара), клиент (продавец товара) и фактор (финансист). Факторинг может быть регрессным или не регрессным, раскрытым или нераскрытым.

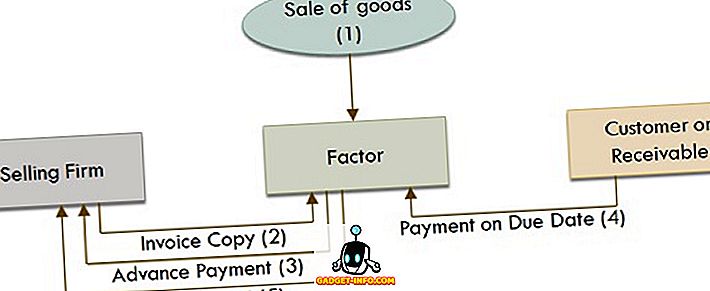

Процесс факторинга

В факторинге, прежде всего, заемщик продает дебиторскую задолженность фактору и получает аванс против него. Аванс, предоставленный заемщику, представляет собой оставшуюся сумму, т. Е. Определенный процент дебиторской задолженности вычитается как маржа или резерв, комиссия фактора сохраняется за ним и проценты по авансу. После этого заемщик передает взыскания с должника фактору для погашения полученных авансов.

Определение форфейтинга

Форфейтинг - это механизм, при котором экспортер отказывается от своих прав на получение оплаты за поставленные товары или услуги, оказанные импортеру, в обмен на мгновенную оплату наличными от форфейтера. Таким образом, экспортер может легко превратить продажу кредита в продажу за наличные, не прибегая к помощи его или его форфейтера.

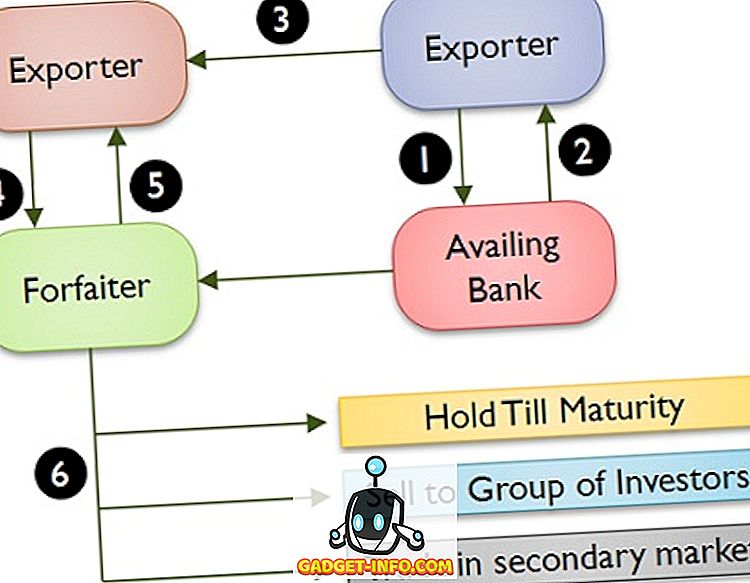

Процесс форфейтинга

Форфейтер является финансовым посредником, который оказывает помощь в международной торговле. Об этом свидетельствуют оборотные инструменты, то есть векселя и векселя. Это финансовая сделка, которая помогает финансировать среднесрочные и долгосрочные контракты на продажу дебиторской задолженности на средства производства. Однако в настоящее время форфейтинг включает дебиторскую задолженность с короткими сроками погашения и крупными суммами.

Ключевые различия между факторингом и форфейтингом

Основные различия между факторингом и форфейтингом описаны ниже:

- Факторинг относится к финансовому соглашению, в соответствии с которым предприятие продает свою дебиторскую задолженность фактору (банку) и получает денежные средства. Форфейтинг - это форма финансирования экспорта, при которой экспортер продает претензию по торговой дебиторской задолженности форфейтеру и получает немедленную оплату наличными.

- Факторинговые сделки по дебиторской задолженности, срок погашения которой наступает в течение 90 дней. С другой стороны, форфейтинг заключает сделки с дебиторской задолженностью, срок погашения которой варьируется от среднесрочной до долгосрочной.

- Факторинг предполагает продажу дебиторской задолженности по обычным товарам. И наоборот, продажа дебиторской задолженности на средства производства производится в форфейтинге.

- Факторинг обеспечивает 80-90% финансирования, в то время как форфейтинг обеспечивает 100% финансирование стоимости экспорта.

- Факторинг может быть регрессом или без регресса. С другой стороны, форфейтинг всегда без права регресса.

- Стоимость факторинга несет продавец или клиент. Стоимость форфейтинга несет иностранный покупатель.

- Форфейтинг включает в себя работу с оборотными инструментами, такими как векселя и векселя, что не относится к факторингу.

- В факторинге вторичного рынка нет, тогда как на форфейтинге существует вторичный рынок, что увеличивает ликвидность на форфейтинге.

Заключение

Как мы уже говорили, факторинг и форфейтинг - это два метода финансирования международной торговли. Они в основном используются для обеспечения неоплаченных счетов и дебиторской задолженности. Факторинг предполагает покупку всей дебиторской задолженности или всех видов дебиторской задолженности. В отличие от форфейтинга, который основан на транзакции или проекте.